Moving Average Convergence- Divergence (MACD)

Introduction

Le MACD, développé par Gerald Appel dans les années 70, est un des plus simple et plus efficace indicateur de tendance à notre disposition. Le MACD se calcule par la différence de deux indicateurs de suivi de tendance, qui sont une moyenne mobile exponentielle long terme et une moyenne mobile exponentielle court terme calculés sur les cours de clôture. Le MACD repose sur les convergences et les divergences de ces deux moyennes mobiles. Il fluctue au-dessus et en-dessous de la ligne du zéro, où les moyennes mobiles se croissent, convergent et divergent.

Le MACD est imagé par une courbe et un histogramme. La courbe sert plutôt pour le moyen-long terme alors que l'histogramme est utilisé pour le court terme. Dernièrement, le MACD est un indicateur non borné, donc il n'est pas particulièrement utile pour identifier les niveaux de sur-achat et de survente. Les traders et investisseurs comparent les croisements des courbes et la formation de divergence entre les prix et le MACD pour générer des signaux d'achats et de ventes.

Formule de l'indicateur

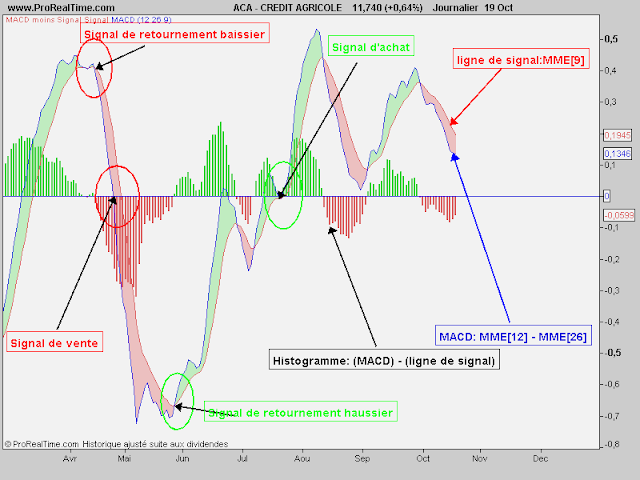

MACD = (MME[12]) – (MME[26])

Ligne de signal: MME[9]

l'histogramme du MACD= (MACD) – (ligne de signal)=(MME[12]) – (MME[26]) – (MME[9])

L'analyse de l'indicateur:

Comme son nom l'indique, l'utilisation du MACD se base sur la convergence et la divergence des deux moyennes mobiles. La convergence des deux moyennes mobiles se remarque lorsqu'elles se déplacent l'une vers l'autre. Alors que la divergence des deux moyennes mobiles se produit lorsqu'elles s'éloignent l'une de l'autre. La moyenne mobile court terme (12 jours) est plus rapide et est responsable de la plupart des mouvements du MACD. Au contraire, la moyenne mobile moyen terme (26 jours) est plus lente et moins réactive aux variations de prix dans l'action sous-jacente.

Le MACD varie en-dessus et en-dessous de la ligne zéro, qui est également connu sous le nom de la ligne médiane.

D'après la formule de l'indicateur, le MACD est positif quand la MME[12] est supérieur à la MME[26], c'est-à-dire quand une moyenne mobile exponentielle court terme croise une moyenne mobile exponentielle long terme. Ceci est en général un bon signal d'achat (voir graphique précédent) pour les investissements de moyen-long terme. Et, le MACD est négatif dans l'autre cas, ce qui est un bon signal de vente.

La ligne de signal est formée par une MME[9], elle permet d'identifier les retournement de l'indicateur (voir graphique précédent). L'histogramme du MACD est la différence entre le MACD et la ligne de signal. L'histogramme est positif, lorsque le MACD est au-dessus de la MME[9], et négatif lorsque le MACD est en-dessous de la MME[9].

Les divergences

Des divergences se forment lorsque le MACD diverge par rapport au prix de l'action sous-jacente. Une divergence haussière se forme quand une action enregistre une baisse qui créent une baisse plus sur le MACD mais qui n'est pas la baisse la plus importante du MACD au sein de la tendance baissière. Ceci montre que la dynamique et la force de la dernière baisse est moins importante que la précédente. Dans le graphique de l'exemple, nous mettons évidence une divergence baissière sur l'action EADS, ceci prouve que la tendance haussière devient moins importante car certains investisseurs et traders changent le sens de leurs positions.

Exemple

Le graphique ci-dessus montre l'utilisation du MACD. Nous pouvons remarquer que les croisements du MACD et de sa ligne de signal peuvent former des signaux, mais que le signal le plus important est celui du MACD et du 0. Il faut être prudent vis-à-vis des signaux de croisements entre le MACD et la ligne de signal car ils fournissent de nombreux faux signaux...

Conclusion:

Ces signaux peuvent, être parfaitement utilisés par les suiveurs de tendances afin d’ouvrir ou de clôturer leurs positions.

Mais les avantages d’utilisation du MACD ne s’arrêtent pas la. En effet, l’indicateur permet de clairement identifier :

• La tendance de fond

• Les phases d’avance des cours dans le sens de la tendance principale. Par exemple les phases de hausse dans une tendance haussière et les phases de baisse dans une tendance baissière.

• Les phases de correction. Par exemple les phases de baisse dans une tendance haussière et les phases de hausse dans une tendance baissière.

Pour ce faire, le MACD peut être lissé par une moyenne mobile exponentielle à 9 jours. Cela permet d’élargir le champ de lecture de l’indicateur en analysant le positionnement de l’indicateur par rapport à la ligne de 0 et par rapport à la ligne de signal, représenté par la moyenne mobile à 9 périodes de l’indicateur du MACD lui-même.

Si le MACD est au dessus de 0 la tendance de fond est haussière, nous pouvons distinguer deux cas de figure :

- Si l’indicateur est au-dessus de sa moyenne mobile, la valeur est dans une phase d’avancer.

- Inversement, si l’indicateur est en dessous de sa ligne du signal, la valeur est dans une vague de correction technique. Si par la suite le MACD casse la ligne de 0, la tendance se renverse et devient baissière.

Si le MACD est en dessous du 0 la tendance de fond est baissière, nous pouvons distinguer deux cas de figures suivantes :

- Si l’indicateur est en dessous de sa moyenne mobile, la valeur est dans une phase de déclin dans le cadre de la tendance baissière.

- Inversement, si l’indicateur est au-dessous de sa ligne du signal, c’est que la valeur est dans une vague de reprise technique.

Mais les avantages d’utilisation du MACD ne s’arrêtent pas la. En effet, l’indicateur permet de clairement identifier :

• La tendance de fond

• Les phases d’avance des cours dans le sens de la tendance principale. Par exemple les phases de hausse dans une tendance haussière et les phases de baisse dans une tendance baissière.

• Les phases de correction. Par exemple les phases de baisse dans une tendance haussière et les phases de hausse dans une tendance baissière.

Pour ce faire, le MACD peut être lissé par une moyenne mobile exponentielle à 9 jours. Cela permet d’élargir le champ de lecture de l’indicateur en analysant le positionnement de l’indicateur par rapport à la ligne de 0 et par rapport à la ligne de signal, représenté par la moyenne mobile à 9 périodes de l’indicateur du MACD lui-même.

Si le MACD est au dessus de 0 la tendance de fond est haussière, nous pouvons distinguer deux cas de figure :

- Si l’indicateur est au-dessus de sa moyenne mobile, la valeur est dans une phase d’avancer.

- Inversement, si l’indicateur est en dessous de sa ligne du signal, la valeur est dans une vague de correction technique. Si par la suite le MACD casse la ligne de 0, la tendance se renverse et devient baissière.

Si le MACD est en dessous du 0 la tendance de fond est baissière, nous pouvons distinguer deux cas de figures suivantes :

- Si l’indicateur est en dessous de sa moyenne mobile, la valeur est dans une phase de déclin dans le cadre de la tendance baissière.

- Inversement, si l’indicateur est au-dessous de sa ligne du signal, c’est que la valeur est dans une vague de reprise technique.

Aucun commentaire:

Enregistrer un commentaire